定制家居PK 后来居上的戏码是否会上演?

2017年开年以后,先后有6家家居公司上市,其中有3家定制家居企业。

定制很火!这是家居界公认的事实。随着尚品宅配、欧派家居先后上市,定制家居资本市场形成定制四巨头的格局,定制家居的资本大戏正徐徐拉开帷幕。

△定制家居行业上市企业财务数据

从上市定制家居企业2016年的财报数据来看,欧派以71.34的营业收入与9.50亿元的净利润排在首位,定制家居行业前四的企业也基本已定。

尚品宅配2016年的营业收入40.26亿元,净利润2.56亿元,6.81%的净利率与其他几家定制企业相比较低,这与尚品宅配直营店的销售模式有关。

资料显示,2014年和2015年,尚品宅配直营门店分别拓展了23家和11家,特别是在2015年,尚品宅配大力拓展直营城市,直营城市数从2014年的6个拓展到2015年的11个,2016年直营店数目没有增加,以调整和消化2015年的扩张为主。

招商证券的研究报告认为,2016年将是未来几年尚品宅配收入增速的相对低点,主要原因是2015年尚品宅配开店的重点是在直营城市和门店的扩张上,而直营门店在开店之初存在一段时间的培育期。

从销售收入占比上看,尚品宅配与其他定制企业存在很大差异,截至2016年底,尚品宅配拥有76家自营店,2016年直营门店销售收入占总收入的49.15%。

与尚品宅配不同,索菲亚、好莱客、欧派家居均采用以经销商为主的销售模式。从2016年经销商收入占比来看,索菲亚是92.42%,好莱客也高达92.32%,欧派为85.47%,比尚品宅配的50.85%高出不少。

△四家定制企业经销商专卖店数量及销售占比

从经销商的数量来看,尚品宅配的加盟店数量在2016年末已达到1081家,少于其他三家企业的经销商专卖店。

截至2016年底,欧派在国内已发展经销商3331家,开设卖店4710家;“索菲亚”全屋定制产品拥有经销商1000多位,店面超过1900家,好莱客共有经销商近1,000家,经销商专卖店近1,300家。

但是,目前定制家居龙头企业的市场份额还很低。研究报告认为,国内每年的新房、二手房以及翻新房的装修需求约有1500万户,按照索菲亚2016年服务48.7万个家庭来计算,其市场占有率只有3.2%。

卫浴行业资本运作加速 帝王洁具、惠达卫浴意欲何为?

近两年,帝王洁具、惠达卫浴先后成功IPO,东鹏从香港退市,又计划转战A股。此外,帝王洁具收购欧神诺,海鸥卫浴收购四维卫浴,陶瓷卫浴行业的资本运作加速。

从这些上市公司的招股书以及2016年报中可以窥探出,卫浴龙头企业在产能扩张与市场拓展方面的野心。

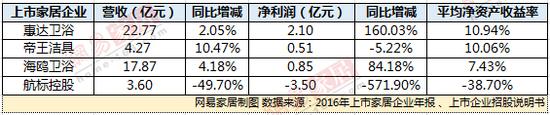

从2016年财报数据来看,惠达卫浴以22.77亿元的营收和2.10亿元的净利润排在首位,其中净利润大幅增长,高达160.03%。

△卫浴行业上市企业财务数据

惠达卫浴扩张产能的意图明显,其招股书显示,募集资金总额为8.25亿元,其中“年产280 万件卫生陶瓷生产线项目”、“年产300 万平米全抛釉砖生产线项目”投向金额占据了一半。

此前,惠达卫浴部分产品通过外协加工方式生产。2016年外协采购达34亿元,主要以陶瓷砖和五金洁具产品为主。新的项目投产后,将缓解其产能瓶颈。

同样在2016年上市的帝王洁具,募集资金项目中,36万台(套)亚克力洁具产能扩建项目投入总额预计为1.68亿元,也是为产能扩张。帝王洁具在2016年报中指出,计划在募集资金到位后的两年内实现产能翻倍,扩大现有产能是提升公司市场占有率的基础。

实际上,目前卫浴行业依旧面临产能过剩、竞争激烈、行业高度分散等诸多问题,但分析认为,随着国家对企业环保达标督察日趋严厉,国民消费升级,品牌意识增强等因素的影响,未来行业内大量的低端产能将被市场化逐步淘汰出局,行业集中度必然提高。

帝王洁具确定以近20亿元收购欧神诺98.39%的股权,希望以此快速切入中高端建筑陶瓷业务,强化公司在中高端建材领域的业务布局。海鸥卫浴以6050万元收购四维卫浴80%的股权,将利用四维卫浴既有营销渠道,布局有巢氏定制整装卫浴市场营销。这些资本运作的动作,也正从一个侧面反映出,卫浴行业的集中度正在逐步提高。

家具企业转型 顾家、宜华等谋多品类发展

2016年,亚振家居登陆A股,家具上市企业的队列又增添新的一员。但是,这位“新生”上市之后交出第一份“年报答卷”表现不佳,营收、净利均实现负增长。

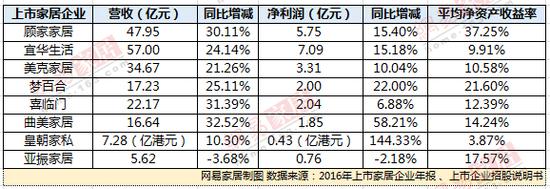

△家具行业上市企业财务数据

2016年,亚振家居营业收入5.62亿元,下降3.68%,净利润0.76亿元,下降2.18%。因市场调整、租赁合同到期等原因,2016年,亚振家居终端门店净减少16 个,截至2016年底,亚振家居在全国70 余个城市拥有154 家店铺。

亚振家居主导产品为“亚振”、“亚振·利维亚”和“亚振·乔治亚”品牌系列,定位为海派艺术家具。与其不同的是,顾家、宜华、曲美等家具企业均在谋求多品类的发展。

顾家2016年实现营收47.95亿元,同比增长3成。其中,主打的产品沙发营收28.40 亿元,同比增长25.5%,其他品类中,收入增长最快的品类为床类产品,实现收入6.50 亿元,同比增长49.3%。

顾家从沙发起步,先后涉足软床及床垫产品, 配套产品如茶几、餐桌等通过与主打产品统一销售,2016年还正式成立顾家定制,一站式服务版图日趋完善。

曲美2016年实现营业收入16.6亿元,同比增长32.52%。曲美“设计”、“营销”并重,研究报告认为,曲美着力打造线上线下一体化OAO销售渠道平台,提升渠道内生增长动力,八大生活馆产品改型定制基础已打好,看好全品类大定制业务对未来曲美成长性的驱动。

美克家居的多品牌战略也备受关注。2016年,美克家居实现营业收入34.67亿元,同比增加21.26%,主要由于国内零售业务收入较上年同期增长。实际上,美克家居已经不满足零售商的身份,正极力实施多品牌发展战略。目前,美克家居已经拥有了5个品牌——美克美家、A.R.T.、YVVY、 Zest、美克美家子品牌 Rehome。

宜华生活也是品类扩张的家具企业代表。2016 年,宜华实现营收57 亿,增长24.14%。2016 年下半年,华达利并表贡献约1 亿美元收入。

在品类上,宜华除了通过全资收购世界沙发大师华达利进入软体家具市场,也增资参股沃棣家居和控股多维尚书切入定制家具行业。宜华正从家具——家居——整体家转型,打造Y+泛家居生态圈,其大家居全产业链布局也持续落地。

可以看出,更多的家具企业在往“大而全”的方向发展,但是,也有分析认为,多品类战略还需回归理性,企业应判断自身的能力,选择企业擅长的领域进行拓展,扬长避短。